Датированное 18 декабря 2023 года и имеющее номер 03-00-07/122672, письмо, направленное от Минфина России, можно считать официальным документом.

Комментарий

Министерство финансов Российской Федерации напомнило в своем письме от 18 декабря 2023 года № 03-00-07/122672 о правилах налогообложения расходов, связанных с осуществлением специальной военной операции.

Налог на доход от предпринимательской деятельности

В соответствии с действующими нормами законодательства, при определении суммы налога на прибыль должны учитываться внереализационные расходы, включающие в себя:

Согласно предыдущим разъяснениям Минфина России, расходы на бескомпенсационную передачу имущества в рамках социально значимых мероприятий, включая благотворительную помощь, не снижают налогооблагаемую прибыль. Это подтверждается, например, письмом от 4 октября 2022 года № 03-03-06/1/95569.

Также Министерство финансов напомнило, что в соответствии с пунктом 7 подпункта 12 пункта 1 статьи 264 Налогового кодекса РФ, в общем объеме расходов, связанных с производством и реализацией товаров и услуг, учитываются выплаты работнику в форме необоснованных сумм, выполняемые для возмещения его дополнительных расходов, связанных с командировками на территорию проведения Совместных военных операций. При этом максимальная сумма учитываемых для целей налогообложения выплат не может превышать 700 рублей за каждый день пребывания в такой командировке.

Налог на добавленную стоимость (НДС) и налог на доходы физических лиц (НДФЛ)

В соответствии с пунктом 93 статьи 217 налоговым обязательством не облагаются доходы, представленные в форме денежных средств и (или) другого имущества, которые были получены гражданами бесплатно в связи с их участием в военной службе (включая специальные военные операции) или их семьями. Мы говорим о людях, которые:

Соответственно, при совершении безвозмездной передачи имущества указанным гражданам, нет необходимости уплачивать НДС (в соответствии с пунктом 40 пункта 2 статьи 149 Налогового кодекса Российской Федерации). Однако, в данном случае, налогоплательщик не имеет права на вычет НДС.

В других ситуациях нет возможности быть освобожденным от уплаты налога на добавленную стоимость в связи с проведением самостоятельной внутренней проверки.

Суммы, уплачиваемые в качестве платежей по страховым полисам

Не нужно платить страховые взносы за доходы в форме денежных средств или другого имущества, полученные бесплатно гражданами, включая военнослужащих (участвующих в специальных военных операциях) и их семьи. Это предусмотрено пунктом 18 пункта 1 статьи 422 Налогового кодекса РФ и пунктом 15 пункта 1 статьи 20.2 Федерального закона от 24.07.1998 № 125-ФЗ. Это касается людей, которые:

Также, граждане освобождаются от уплаты страховых взносов на неотчетные суммы, которые выплачиваются им при направлении в командировку на территорию, где будет проводиться СВО. Однако, это освобождение ограничено суммой 700 рублей в день. Эти правила указаны в пункте 2 статьи 422 Налогового кодекса РФ.

Дополнительно, для индивидуальных предпринимателей, зарегистрированных и осуществляющих свою деятельность на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской или Херсонской областях, предусматривается уплата страховых взносов в уменьшенном фиксированном размере. Таким образом, в 2024 году необходимо будет уплатить 25 200 рублей вместо 49 500 рублей (стандартный фиксированный размер страховых взносов на 2024 год).

Получайте свежие новости вовремя — оформите бесплатную подписку на информационную рассылку нашего сайта.

Стандартные вычеты по НДФЛ 3000 и 500 рублей: кому предоставлять в 2024 году

Стандартные вычеты по НДФЛ 3000 и 500 рублей: кому предоставлять в 2024 году

С 06.02.2024 года Налоговым кодексом РФ были введены разнообразные формы НДФЛ-вычетов, включая стандартный налоговый вычет для определенных категорий работников. Среди них — лица, пострадавшие от аварии на Чернобыльской АЭС, инвалиды, родители и супруги погибших военнослужащих.

Статьей 218 НК РФ установлены обычные налоговые льготы в размере 3 000 и 500 рублей. Эти льготы предоставляются определенным категориям граждан, перечень которых также содержится в данной статье. Главным образом, это лица, замешанные в устранении последствий аварии на Чернобыльской АЭС, пострадавшие в результате происшествия на производственном объединении «Маяк», ветераны Великой Отечественной войны, инвалиды, доноры костного мозга, родители и супруги погибших военнослужащих и так далее. В 2023 году было предложено увеличить размер налоговых вычетов до 4 000 рублей с 1 октября 2023 года и до 5 000 рублей с 1 января 2024 года внесением соответствующих изменений в НК РФ. Однако данный проект не был принят.

Кому нужно предоставить налоговый вычет 3 000 рублей и 500 рублей

Каждый месяц граждане имеют возможность получать налоговый вычет в размере 500 рублей.

Если супруг(а) погибшего военного не вступает в повторный брак, то он(а) имеет право на вычет.

Если у сотрудника есть право на два стандартных вычета, то можно использовать только один, самый большой. Суммирование вычетов не допускается.

Как оформлять стандартный налоговый вычет в бухгалтерии компании

Работодатель имеет возможность предоставить работнику налоговый вычет за текущий год. В случае необходимости вернуть уплаченный НДФЛ за предыдущий год, работник должен обратиться в налоговую организацию.

Вычет можно получить с начала работы (а не с момента подачи заявления).

В случае, когда работник был принят в феврале, но написал заявление о налоговом вычете только в июне, бухгалтерская служба имеет право пересчитать НДФЛ с февраля. Если такого пересчета не произошло, то необходимо обратиться в ФНС с просьбой о вычете за период с февраля по май.

работника включает в себя информацию, которую работник предоставляет своему работодателю о своей работе, например, о том, какие задачи были выполнены, какие результаты были достигнуты и какие проблемы возникли. Работник может также предоставить информацию о своих достижениях, об особых навыках или качествах, а также о своих планах и целях. В целом, заявление от работника является средством коммуникации между работником и работодателем, которое позволяет работнику поделиться своими мыслями, опытом и планами, а работодателю получить полную картину о работе и потребностях своего сотрудника.

Работодатель может предоставить сотруднику стандартный вычет из налогов в размере 3 000 или 500 рублей на основании его заявления.

Хочу представить заявление в бухгалтерию, связанное с получением стандартного налогового вычета по НДФЛ по месту моей работы.

Официальные бумаги, подтверждающие возможность использовать вычетные средства

Для оформления вычета в бухгалтерии требуется предоставление работником необходимых документов, подтверждающих его право на данный вычет.

Возможными вариантами являются дубликаты разнообразных официальных бумаг, таких, как справка о статусе инвалида первой или второй группы, идентификационное удостоверение ветерана военных действий, удостоверение чернобыльца и другие подобные документы.

Если сотрудник, имеющий право на вычет, принимается на работу в компанию, то он должен предоставить в бухгалтерию документы, подтверждающие его доходы с предыдущего места работы, либо заявление об отсутствии доходов и документы, подтверждающие его право на вычет. Однако, если сотрудник начал свою работу с начала текущего года, то справка о доходах не требуется.

Как определить размер налогового вычета

Вознаграждения, учитываемые в налоговом периоде (году) в течение срока действия трудового или гражданско-правового договора, распространяются на стандартные налоговые вычеты.

Для получения вычета достаточно просто снизить налоговую основу, с которой ежемесячно удерживается НДФЛ.

Применение вычета для совместителя

Если речь идет о занятом сотруднике, то он имеет право на вычет только у одного из своих работодателей.

По этой причине, сотруднику следует обратиться и к другому месту работы, чтобы получить подтверждение о том, что там ему не предоставлялся вычет.

Как сотруднику возможно самостоятельно получить налоговый вычет через Инспекцию Федеральной налоговой службы.

Если трудящийся не оформляет вычет через бухгалтерию своего работодателя, он имеет возможность получить его, обратившись в налоговую инспекцию для получения перерасчета по окончанию налогового периода, то есть после года прошедшего со дня начала его учета.

Для оформления вычета доступны два варианта: воспользоваться Личным кабинетом на официальном сайте налоговой службы или прийти лично в налоговую инспекцию.

Для того чтобы получить налоговый вычет, необходимо выполнить следующие условия:

Необходимо предоставить соответствующие документы, которые подтвердят право на осуществление вычета. В качестве таких документов могут выступать копии документов, подтверждающих основания для получения вычета, такие как справки об инвалидности I или II группы, удостоверение ветерана боевых действий и др.

В течение трех месяцев после подачи налоговой декларации и соответствующих документов налоговые органы проведут проверку и сообщат о своем окончательном решении.

При благоприятном результате, излишне уплаченные средства по налогу на доходы физических лиц будут возвращены на банковскую карту, либо немедленно после завершения проверки документов, либо в течение 30 дней после подачи соответствующего заявления.

В настоящем материале представлены изображения, полученные с ресурса freepik.com.

Изменения в социальных вычетах по НДФЛ с 2024 года — информируем военнослужащих

Изменения в социальных вычетах по НДФЛ с 2024 года — информируем военнослужащих.

Сегодня мы обсудим изменения, которые произошли с 1 января 2024 года в социальных вычетах по НДФЛ. Вопросы об этих изменениях часто задают нам военнослужащие и члены их семей, поэтому те, кто воспользуется этой льготой, найдут наш выпуск полезным.

С начала следующего года произойдут изменения в процедуре получения налоговых вычетов по НДФЛ. Давайте рассмотрим и изучим основные нововведения.

Одно из самых значимых и вероятно главных изменений.

В социальных сетях установлен свежий общий ограничительный порог.

Указанные социальные вычеты имеют общий предел: — для лечения и приобретения лекарств (за исключением дорогостоящего лечения); — для обучения (за исключением обучения детей); — для оплаты абонементов в спортклубе; — для оплаты независимой оценки своей профессиональной квалификации; — для оплаты страхования и пенсионных отчислений. С 01.01.2024 года этот предел увеличится на четверть, то есть сумма, которую можно будет вернуть «живыми» деньгами по этим расходам, будет больше. Давайте рассмотрим наглядные цифры для наглядности.

Окажется, что до наступления 2024 года установлено ограничение на расходы в размере 120 000 рублей. Это означает, что можно вернуть на счет сумму в размере 15 600 рублей (120 000 рублей, умноженных на 13%).

Начиная с 2024 года, сумма, которую можно потратить, ограничена 150 000 рублями, а сумма, которую можно вернуть на счет, составляет 19 500 рублей (13% от 150 000 рублей).

Следует обратить внимание, что с 2024 года будет введено новое значение, которое будет применяться к доходам, полученным начиная с этого года. То есть, если вы подаете заявление в 2024 году на социальный вычет за предыдущие периоды, то вам следует ориентироваться на лимит 120 000 рублей и знать, что вернут вам на руки не более 15 600 рублей.

Изменение номер два. Было произведено увеличение налогового вычета, предназначенного для родителей на обучение их детей.

В нашем последнем выпуске военно-правового видео блога, который называется 210-ый, мы представляем более подробную информацию.

Для вычета на детей был установлен особый предел — до 2024 года составляло 50 000 рублей в год на каждого ребенка. Это сумма вычета, доступная обоим родителям. Следовательно, родители, которые оплатили обучение своих детей, имели возможность получить возврат наибольшей суммы в размере 6 500 рублей (50 000 рублей умноженных на 13%) за каждого ребенка.

С начала нового года лимит на обучение увеличился до 110 000 рублей в год. Теперь семьи будут иметь возможность вернуть из бюджета уже 14 300 рублей налога, который будет уплачен в 2024 году, исходя из расходов на обучение каждого ребенка (110 000 рублей умножить на 13 процентов).

Кстати, возможно получить вычет на обучение ребенка, даже если оно проводится дистанционно. Главное — доказать, что обучение прошло в очной форме.

Третья изменение коснулась вычета на обучение супруга. Ранее в составе вычета учитывались расходы на обучение самого себя в любой форме и на обучение братьев и сестер до 24 лет, учащихся на очной форме.

В 2024 году было внесено изменение в этот список — теперь стало возможным возмещение расходов на обучение супруга или супруги в очной форме из бюджета.

Особое внимание следует уделить налоговому вычету, предоставляемому для оплаты абонемента в фитнес-клубе.

Думаю, мало кто знаком с этим вычетом, поскольку он на самом деле применим к заработкам, начиная с первого января 2022 года.

Кому может быть предоставлен данный налоговый вычет? • Физическим лицам, уплачивающим налоги; • Детям физического лица (включая усыновленных), которым не исполнилось 18 лет (или до 24 лет, если дети являются студентами очной формы обучения в учебных заведениях); • Подопечным физического лица, которым не исполнилось 18 лет.

Тем не менее, существуют определенные критерии, которым должна соответствовать компания, предоставляющая данного рода услуги.

Важно включить физкультурно-оздоровительные услуги в список предоставляемых видов физкультурно-оздоровительных услуг, который утверждается Правительством Российской Федерации. Еще одно требование — включение физкультурно-спортивной организации в список физкультурно-спортивных организаций, осуществляющих деятельность в области физической культуры и спорта, и это должно быть основным видом деятельности.

Необходимо отметить, что список физкультурно-оздоровительных услуг, за которые граждане смогут получить социальный вычет по НДФЛ с 2022 года, был утвержден распоряжением Правительства РФ.

Этот составляющий включает в себя: 1. предоставление услуг по физическому тренингу и развитию организма; 2. предоставление услуг по участию в физкультурных мероприятиях, запланированных в Едином календарном плане межрегиональных, всероссийских и международных физкультурных и спортивных событий, а также в календарных планах субъектов РФ и муниципальных образований; 3. предоставление услуг по разработке программ занятий физической культурой и тренировочных планов. Практическая сторона данного вопроса далека от простоты, и необходимо соблюдать все условия. Поэтому рекомендуется уточнить, включена ли организация в указанный перечень, прежде чем приобрести абонемент, чтобы избежать ошибок и сомнений возврата средств.

Важно отметить, что начиная с 1 января 2024 года, для подтверждения права на социальный налоговый вычет за оказанные услуги физкультуры и оздоровления необходимо предоставить только справку об оплате данных услуг. Данная справка выдается физкультурно-спортивной организацией или индивидуальным предпринимателем, занимающимся деятельностью в сфере физической культуры и спорта. Пример такой справки можно скачать на официальном сайте налоговой службы.

В конце концов, есть еще одно инновационное предложение — стремление внедрить упрощенную процедуру получения налогового вычета.

Этот порядок применяется к таким вычетам, как: — вычеты на образование; — вычеты на медицинские услуги (кроме лекарств) и стоимость ДМС-полиса; — вычеты на физкультурно-оздоровительные услуги; — вычеты на взносы в НПФ и добровольное страхование жизни.

Теперь гражданам больше не нужно самим подтверждать свои расходы, чтобы получить налоговый вычет. Если необходимые документы будут переданы организацией, которая предоставила услуги, налоговикам, гражданам не нужно будет предоставлять декларацию 3-НДФЛ. Вся необходимая информация будет передана ФНС от организаций или индивидуальных предпринимателей. Для получения вычета будет достаточно заполнить несколько полей в заявлении, которое будет доступно в личном кабинете налогоплательщика. Однако, мы понимаем, что не все организации захотят предоставить подобные сведения. Поэтому гражданам также остается выбор других способов получения социального вычета: либо через налогового агента в течение года (включая 2024 год), либо подачей декларации 3-НДФЛ в налоговую инспекцию по итогам года.

В итоге, следует отметить, что впервые возможность получить указанные вычеты по новому перечню станет доступной только в 2025 году за расходы, совершенные в 2024 году.

Налоговый вычет по военной ипотеке

Налоговый вычет по военной ипотеке

В 2024 году возможно ли получить налоговые льготы по военной ипотеке? Какие условия необходимо соблюдать для использования этой льготы? Как можно вернуть подоходный налог после приобретения жилья и получить максимальную сумму возврата? Ответы на все эти вопросы вы найдете в нашей статье.

Имущественный вычет для военнослужащего

Военнослужащий, используя свои собственные финансовые средства, вносит взнос в виде подоходного налога в размере 13% в бюджет государства. В результате этого, если он решит приобрести новое жилье, он имеет возможность получить возврат денег, уплаченных в качестве НДФЛ.

Определенные группы граждан имеют право на получение государственной поддержки в виде бесплатного жилья или компенсации при его приобретении. Данные льготы распространяются и на военнослужащих, которые также могут получить жилье без использования собственных средств. Следует отметить, что на первый взгляд кажется, что военнослужащим не положен налоговый вычет по военной ипотеке, так как затрат на жилье нет и компенсацию оформлять не требуется. Однако, рассмотрим ситуации, когда все-таки возможно получение вычета и расскажем, как это можно сделать проще и удобнее.

Военные активно используют специальную Накопительно-Ипотечную Систему (НИС), предназначенную для обеспечения жильем. Данная программа финансируется из федерального бюджета и предполагает целевое использование средств на покупку жилья по военной ипотеке. Конкретные механизмы работы данной системы не будут рассматриваться, поскольку нельзя получить налоговые льготы на деньги, выделенные из бюджета.

Важно помнить, что нельзя претендовать на имущественный вычет при приобретении жилья на государственные средства. И это правило распространяется даже на военнослужащих. Расчет имущественных вычетов проводится без учета средств НИС.

Правила получения вычета

Если военнослужащий самостоятельно приобретает жилье, то только из своих личных средств он может получить возврат налога. Например, если военнослужащий приобретает квартиру, превышающую законодательно установленную площадь. В этом случае он имеет возможность вернуть ранее уплаченный налог в размере доплаты за жилье (согласно письму ФНС от 22.07.2015 года № БС-4-11/12866@).

Наши профессионалы помогут вам возвратить подоходный налог, который был уплачен при покупке жилья или выплате ипотеки. Мы предоставим вам квалифицированную помощь, рассчитаем максимально возможную сумму имущественной льготы и подготовим декларацию, которую вы получите в формате pdf.

Пожалуйста, заполните анкету 3-НДФЛ в удобном конструкторе, чтобы получить вычеты по налогам.

Мы предоставляем услуги эксперта, который осуществит проверку ваших документов и автоматически заполнит декларацию 3-НДФЛ для получения налогового вычета. Кроме того, мы сами отправим заполненную декларацию в ИФНС.

Наши специалисты берут на себя ответственность за проверку ваших документов, чтобы гарантировать, что вы получите максимально возможный налоговый вычет. Кроме того, мы предложим вам помощь в заполнении вашей декларации 3-НДФЛ, чтобы облегчить вам этот процесс.

Максимальная сумма возврата

При соблюдении определенных условий, налоговое вычетание при приобретении жилья через военную ипотеку абсолютно не отличается от аналогичных льгот для других групп граждан.

Возмещение расходов на приобретение квартиры военнослужащим ограничено суммой 2 млн рублей. В случае, если военнослужащий приобретает квартиру на собственные средства, он получает возмещение в размере 13% от реальных затрат, но не более 260 тысяч рублей (13% от 2 000 000 рублей).

Сидоров заплатил 1,5 миллиона рублей своих денег за превышение площади квартиры в 18 квадратных метров. Он может получить обратно налог в размере 195 тысяч рублей (13% от 1 500 000 рублей).

При приобретении жилой недвижимости в кредит, помимо возможности возврата основной суммы, есть возможность получить компенсацию в размере 13% от реально уплаченных процентов банку. Ограничение налогового вычета при военной ипотеке составляет 3 миллиона рублей. Максимальная сумма возврата составляет 390 тысяч рублей.

Основным аспектом является приобретение.

Процентные ставки по ипотечным кредитам

2 миллиона рублей

Три миллиона рублей*

Сумма, подлежащая возмещению

Сумма в размере 260 000 рублей, полученная путём умножения процента в 13% на два миллиона рублей.

Сумма в 390 000 рублей равна 13% от трех миллионов рублей.

До начала 2014 года не было ограничений на максимальный размер налогового вычета, который можно было получить за фактически уплаченные проценты по ипотеке. Расчет налога на имущество, относящееся к этой категории, проводился согласно предыдущим правилам — по всей сумме процентов.

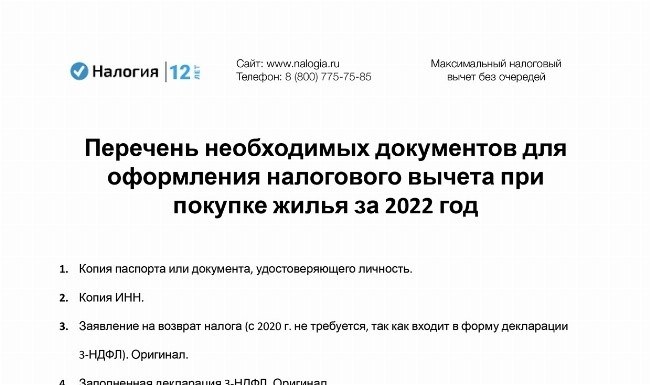

Документы для налогового вычета военнослужащему

В следующем году после завершения процесса регистрации права собственности военному лицу требуется подготовить и представить в ИФНС набор необходимых документов.

Для передачи необходимых документов в налоговую инспекцию можно воспользоваться несколькими способами. Один из них — отправить их по почте в виде заказного письма. Другая возможность — зарегистрироваться в Личном кабинете налогоплательщика на официальном сайте ФНС и загрузить документы там. И наконец, можно воспользоваться удобным онлайн-сервисом «Налогия», который позволяет передать документы через интернет.

Сидоров, приобретая квартиру, превысил нормативную площадь в 18 м2. Он решил использовать свои личные сбережения, чтобы купить квартиру большей площади, составляющей 54 м2. В результате, он сможет получить возврат 13% НДФЛ с суммы, которую потратил самостоятельно. Для этого ему необходимо собрать все необходимые документы и обратиться в ИФНС.

Если солдат, безвозмездно получивший жилье от государства и внесший дополнительную плату за дополнительное пространство из своих личных средств, не имеет договора купли-продажи, то требуется приложить соглашение о дополнительной оплате.

Проверка необходимых документов в ИФНС займет примерно 120 дней: 90 дней на осуществление самой проверки, 10 дней для принятия окончательного решения и 30 дней на перевод средств на указанный счет.

Если солдат применил возможность имущественного налогового вычета, однако стоимость жилья оказалась менее 2 миллионов рублей, оставшийся вычет допускается учесть в дальнейшем при приобретении нового жилья.

Частые вопросы

Да, в случае, если вы использовали личные деньги для приобретения недвижимости, именно на эту сумму вы сможете воспользоваться дополнительными преимуществами для владения недвижимостью.

Возвращение налога не оказывает влияния на этот процесс, однако необходимо согласовать с банком сдачу квартиры в аренду. При этом возможны другие проблемы, поскольку получение такого дохода запрещено в соответствии со статьей 10 пункта 7 Федерального закона «О статусе военнослужащих».

Возможно ли приобрести жилье у отца, воспользовавшись военной ипотекой, внести дополнительную сумму собственных средств и воспользоваться налоговым вычетом?

Вы не сможете заключить такую сделку, так как банк не даст вам военную ипотеку. Покупка квартиры у ближайшего родственника считается банком попыткой вывода ЦЖЗ-средств. Также вы не сможете получить вычет, так как он не предоставляется при приобретении недвижимости у взаимозависимого лица.

Заключение эксперта

Теперь вам стало известно, каким образом возможно воспользоваться налоговым вычетом при наличии военной ипотеки в 2023 году, какие документы необходимы для сбора и в каком порядке рассчитывается сумма возмещения. Важно обратить внимание на ограничения, касающиеся получения льготы по собственности: наличие вычета не распространяется на средства из государственного бюджета, и имеется возможность вернуть только те средства, которые были потрачены из личного бюджета.

Мы публикуем лишь достоверные данные.

Хочу вычет НДФЛ»: как военный стал мошенником для налоговой

«Хочу вычет НДФЛ»: как военный стал мошенником для налоговой

Николай Журавлев, заместитель председателя Совета Федерации, подчеркнул необходимость внесения изменений в налоговую систему с учетом приоритетов развития регионов Российской Федерации.

Были одобрены предложения, направленные на улучшение нормативно-правовой базы в сфере налогового законодательства.

Анализируя предстоящие изменения в налоговом законодательстве России, следует отметить планируемое повышение ставок налога на доходы физических лиц (НДФЛ), налога на прибыль организаций и налогового режима упрощенной системы (УСН) для предпринимателей с годовым оборотом более 60 миллионов рублей. Кроме того, планируется внести ряд изменений в систему налогообложения по НДС. Все эти изменения затронут бухгалтеров и потребуют соответствующей адаптации и обновления бухгалтерских процедур.

Календарь вебинаров

В 2024 году ИП смогут воспользоваться особыми налоговыми преимуществами.

Работа с Китаем: важность сотрудничества для бухгалтеров и директоров

Потенциальные риски работы с самозанятыми в 2024 году, подвергнуты проверкам Министерства труда

Каждая из стран Содружества Независимых Государств разработает собственный Налоговый кодекс.

В Совете Федерации было сообщено, что страны СНГ накопили ценный опыт в разработке своих собственных налоговых кодексов.

В текущем году планируется провести реконструкцию и строительство федеральных трасс, общей протяженностью 700 километров.

В 2024 году в рамках национального проекта «Безопасные качественные дороги» планируется реконструкция и строительство федеральных трасс протяженностью около 700 километров.

В номере № 1689 журнала «Ночной бухгалтер» представлено множество интересных тем: новая возможность получить майский микро-аванс, уникальная шестичасовая рабочая пятница для женщин, текущие споры вокруг НДФЛ и особое внимание уделено Дню кадровика. Подробности читайте в нашем издании!

Сегодня мы подготовили для вас самую интересную подборку новостей: в честь праздника работников кадровой службы, предстоящее повышение ставок НДФЛ, новая политика о сокращенных рабочих пятницах для женщин и жалобы сотрудников на невысокий размер майского аванса. Кроме того, вас ожидают увлекательные тесты, умственно-напряженный ребус, оригинальные мемы, вдохновленные произведениями великих художников, а также множество полезных материалов для бухгалтера.

Онлайн-курсы

Финансовые данные о деятельности фирмы — 2024 год.

Строительство: ведение учета и налогообложение

Расчет и декларация НДС в программе 1С.

Для банков и МФО было введено ограничение на предоставление займов тем клиентам, у которых долговая нагрузка превышает 80%.

Банковская регуляторная инстанция ввела свежие ограничения, касающиеся предоставления займов тем заемщикам, которые уже несут значительные долговые обязательства.

☀️ Зима уходит в прошлое, а лето уже совсем близко! Отличная новость для всех желающих получить топовые курсы «Клерка» по доступным ценам. До наступления понедельника мы предлагаем еще большие скидки на эти курсы. Не упустите возможность обучиться по самым выгодным условиям!

Чтобы выходные не пропали впустую, мы установили сниженные цены на обучающие курсы по учету на маркетплейсах, заработной плате, кадровым вопросам и бухгалтерии с самого начала. Успейте пополнить свои знания всего за 3 690 рублей, потому что с наступлением понедельника они станут дороже!

Со сегодняшнего дня и до начала следующей недели мы предоставляем скидки на обучающие курсы, посвященные маркетплейсам, заработной плате, управлению персоналом и бухгалтерии для начинающих!

Чтобы выходные не пропали впустую, мы установили сниженные цены на обучающие курсы по учету на маркетплейсах, заработной плате, кадровым вопросам и бухгалтерии с самого начала. Успейте пополнить свои знания всего за 3 690 рублей, потому что с наступлением понедельника они станут дороже!